オフショア

資産運用サポート

富裕層の間で人知れず広まっている”オフショアの生命保険商品”

保険料を経費に計上できない海外の生命保険商品を、なぜ多くの経営者は選んでいるのでしょうか。

相続が発生した時のよくある課題から、その対策についてご提案させていただきます。

不動産・自社株に資産化しているため現金が少ない。

いざ相続が発生した時、相続税額が保有現金を割り込み、

不動産・自社株を売却して納税資金をつくらなければいけないケースがある。

ケーススタディ

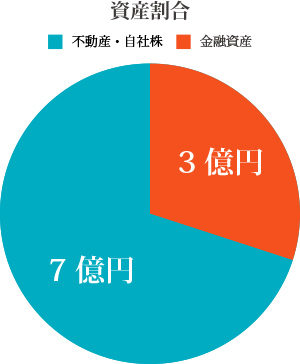

資産総額10億円

<内訳>

金融資産:3億円

不動産・自社株:7億円

相続税率は約55%

相続税納付額:5億5000万円

3億円-5.5億円=2.5億円

現金が2.5億円足りない

相続税を支払っても、不動産・自社株を売却せずに現金を残すことができます。

FLSG顧問

公認会計士

寺尾 潔

Profile

1969年8月:東京都渋谷区恵比寿生まれ

1992年3月:法政大学社会学部応用経済学科卒業

1993年:公認会計士試験合格

辰巳共同会計事務所に在籍中の1998年7月、寺尾公認会計士事務所(現:I&R総合会計事務所)を開業。

現在、株式会社I&Rビジネスアシスト 代表取締役社長、株式会社E-FAS 代表取締役社長、IRI M&Aコンサルティング株式会社 代表取締役副社長を兼任。

また多数関与先の監査役も兼任。

皆様こんにちは。

職業専門家の立場より、海外金融商品(生命保険)を活用する事の

税務的な観点からのメリット、デメリットについてお話しさせていただきます。

国策として社会保障が充実する日本においては、生命保険は嗜好品であり、商品提供する生命保険会社に低コスト概念はなく、コストアップ方式での保険料算定が行われます。

一方、社会保障が整備されていない諸外国では、生命保険が日常、一般的な商品ゆえ生命保険各社は低コスト意識が高く、運営費等は自らの運用益から自己負担する為、保険料が非常に安くなります。

また、日本の金融行政により預かった生命保険料の運用先が非常に限られ、かつ保険会社には課税がなされる日本に対して、オフショアにより高利回りでの運用が可能であり、課税がなされず複利での運用財産割り増しが諸外国では可能ゆえ、運用利回りが非常に高くなります。ちなみに保障を抑え、投資性向の高い商品であれば15年で約2倍にまで解約返戻金が形成されます。

従来は課税関係について不明確な部分もあった海外生命保険も、現在は国内の生命保険と同様の扱いが明確となっています。

解約返戻金は一時所得となり、所得税的には低い税率での課税で済みます。また、死亡保険金については、みなし相続財産として生命保険控除も可能となっています。

海外生命保険ゆえ、保険料、解約返戻金、死亡保険金は外貨での扱いとなります。

その為、保険料を支払った時の為替、解約返戻金及び死亡保険金受領時の為替にはギャップが生じる事が避けられません。

この点については、唯一と言ってよい課題が存在します。

個々のご判断、予測が必要となります。

現在およびこの20年程度での円レートの変動を統計値にて確認を頂く、また為替レートが国のマクロ数値とある程度連動性をもっているとすれば、アメリカとの比較により国力としての推移が為替レートにどのような影響が与えうるか?を検討される必要があるかと思います。

国外の生命保険会社との契約ゆえ、言語の問題があります。但し、この点は日本人のイントロデユーサーにサポートを依頼する事で、デメリットとしては解消する事が可能です。

以上のように、海外金融商品(生命保険)には優位性を認める事ができます。

デメリットとして記載はしませんでしたが、実際に国外の生命保険会社は倒産等リスクがあるのでは?

と懸念されるお声も良く耳にしますが、

生命保険という仕組みは海外から生まれたものであり、

幾多の問題から生命保険会社は他の生命保険会社に再保険をかける事で、

そのリスクヘッジを図っており、国内の生命保険会社と大きな変わりはないと言われています。